TIRM: Tasso Interno di Rendimento Modificato

IL TIR MODIFICATO

Consapevoli dei pro e dei contro del TIR, se l’hai perso guarda il mio precedente articolo, vediamo oggi l’evoluzione chiamata TIRM (Tasso Interno di Rendimento Modificato o in inglese MIRR Modified Internal Rate of Return).

Con il TIRM si cerca di superare il più grosso problema del TIR ovvero quello relativo al reinvestimento automatico dei flussi allo stesso tasso per tutta l’operazione.

Come funziona?

L’evoluzione del TIR richiede:

- un flusso di cassa (lo stesso utilizzato per il calcolo del TIR);

- un tasso di finanziamento (cioè il tasso da utilizzare in caso di segno negativo);

- un tasso di reinvestimento (cioè il tasso che si usa per reinvestire i flussi positivi).

Questi tassi sono la chiave di volta fra TIR e TIRM perché in quest’ultimo si utilizzano due tassi nuovi e diversi rispetto a quello del TIR, possibilmente i tassi già in uso in azienda. Questo fatto fa sì che il TIRM dia un risultato più vicino alla realtà.

Con il TIRM, inoltre, si otterrà un unico risultato bypassando il problema del multiplo TIR in caso di alternanza di segni.

Se dallo studio di una proposta di investimento il TIR è pari ad esempio al 30%, vuol dire che i flussi ricevuti saranno poi reinvestiti al 30%. Nella realtà può essere eccessivamente alto rispetto allo storico delle operazioni dell’azienda e quindi difficilmente replicabile.

Immaginiamo che un’azienda mediamente riesca ad avere un ritorno sugli altri investimenti pari al 10% ed un costo per finanziamenti pari all’8%.

Se quindi l’azienda ha un ritorno medio pari al 10% (percentuale già testata nel tempo dall’azienda), non è più realistico riutilizzare quei flussi incassati facendoli “girare” al 10% invece che al 30%?

È chiaro che se si riutilizzano i flussi di cassa al 30% si rischia di sovrastimare l’effettiva forza del progetto che si sta analizzando perché nella realtà si sta triplicando le performance medie storiche dell’azienda.

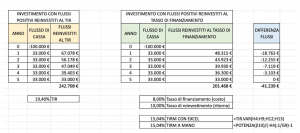

Per capire meglio ho provato a fare un esempio numerico.

Ho ipotizzato un flusso di cassa semplice semplice, costituito da un primo esborso seguito da cinque flussi di cassa positivi.

Nel primo caso ho applicato la funzione base del TIR ottenendo un 19,4%.

Nel secondo caso invece, su un flusso identico ho applicato la funzione del TIRM indicando questa volta un tasso di reinvestimento del 10% (cioè quello storico aziendale del caso ipotizzato prima) ed un tasso di finanziamento dell’8%.

Applicando quindi il TIRM ho ottenuto 15,04%, un risultato sicuramente meno interessante rispetto al TIR. In questo caso ho però valori più reali e non sfalsati.

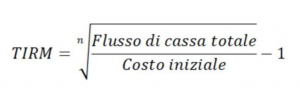

Come controprova ho fatto un test manuale usando la formula di cui sotto e il risultato è coinciso con la funzione Excel.

La funzione Excel usata è stata =TIR.VAR(val, costo, ritorno) (in inglese =MIRR()).

Come argomento val ho messo l’intervallo di celle relativo al flusso di cassa, come costo ho messo l’8% (ipotizzando che sia questo il costo medio del capitale, magari usando il WACC aziendale) e come ritorno ho messo il 10%.

Nonostante il TIRM sia davvero più preciso rispetto al semplice TIR, richiede comunque di utilizzare due tassi distinti che devono essere conosciuti, aggiornati e precisi. Cosa non da poco se si vuole applicare correttamente e velocemente la formula.

Ne hai mai sentito parlare?

Lo usi nel tuo lavoro?

A presto,

Davide

Seguimi su Linkedin.

Guarda tutti i miei trucchi e consigli su Excel.

Acquista il mio manuale Mi chiamo Excel, edito da FrancoAngeli.